去年初,长安信托的几家股东,齐聚西安,紧急议事。

陕西银保监局发来函件,要求增资20亿。

民营股东稍有微辞。明明说的是4年整改期,如今2年刚过,清理非标资金池的任务已完成85%,怎么就突然红线预警,责令增资呢?

微辞归微辞,监管提了要求,就照做吧。

1月13日,全体股东通过增资议案。

不曾想,长安信托的增资风云,由此展开。

自2007年混合所有制改革,长安信托的股权结构就形成了国资作为最大股东,以略超40%的比例相对控股,民营资本加起来过半的局面。

当年西安财政局把持股划转给西安投资控股有限公司,由西安投资作为大股东控股。董事长、监事长都由其委派,公司经营也实行董事长、监事长的“双签制”。

引进了民企上海证大、上海淳大、上海随道,分别占股21.8%、15.6%、14.69%,另还有三家小股东。

二十年来,国资民营,几家股东倒也处得相安无事。

增资决议通过不久,由国资股东委派的董事长忽然被带走。

董事长要换,临时董事会也开得有点乱。

西安投资主动要借款15亿给长安信托,提供流动性支持,利息嘛,按市场价由长安信托承担。

但证大却跳出来,说长安没有流动性风险啊!借款利率也不要超过一年期LPR啊!国资股东愿意借款是好的,但不能增加公司负担啊!

本来,股东之间互相哔哔,质疑质疑,争吵争吵,再正常不过。

但正值多事之秋,有些微妙的平衡一旦被打破,天枰便迅速向一端滑去。

5月31日,陕西银保监局的一纸《责令整改通知书》,送到了证大、淳大、随道手上,认为三家公司存在一致行动及关联关系,实控长安信托。责令其在5个自然日内全面如实披露情况,并就一致行动关系及选派董事超比例问题进行整改。同时,放弃增资。

5个自然日。5月31日是星期三,实际仅剩2个工作日。

几天后,《监管强制措施事先告知书》就送到了他们面前。没按期整改,限制其参与长安信托经营管理的相关权利,包括股东大会召开请求权、表决权、提名权、提案权、处分权、增资权。

——等一下!我查了一下监管的处罚依据《信托业股权管理暂行办法》第六十六条,

“可以限制信托公司股东参与经营管理的相关权利,包括股东大会召开请求权、表决权、提名权、提案权、处分权等”。

这个条文里并没有增资权啊?增资权属于股东权利中的财产权。股东权利可拆为两部分:一是自益权,股东为了自己的利益而行使,如分红权、增资权;二是共益权,股东为全体股东的共同利益而行使,通常就是指参与经营管理的权利。

规章的表述很清楚:“限制信托公司股东参与经营管理的相关权利,包括……”,这个“包括”后面列举的权利,按正常人的理解,都应该属于经营管理权利的范畴。而增资权,从性质上讲根本不在此列。

而后,西安投资火速安排委派过去的监事长召集临时股东大会。

次日,在三家民企股东都未到会的情况下,会议召开,通过了增资方案,决定引进另一国企西安财金,增资20亿。

这还没完。在屡次民企股东都未参加的股东大会上,公司选聘了希格玛会计师事务所做增资的专项审计,审计结果是公司净资产33.85亿元。但仅仅一个多月前,希格玛刚刚为长安信托出具《2022年度审计报告》,列明净资产76.88亿元。几十天时间,长安信托净资产少了43亿。

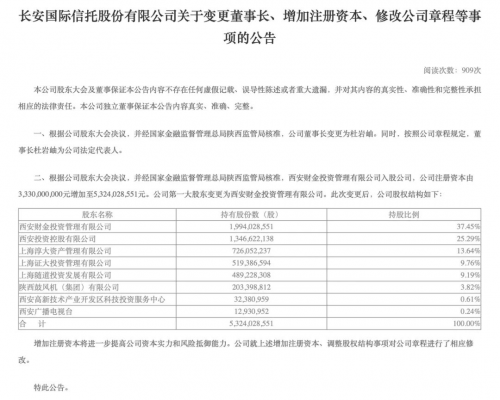

11月,长安信托完成了增资。第一大股东变更为西安财金,持股比例37.45%;西安投资下降至25.29%;上海淳大、证大、随道则分别稀释到13.64%、9.76%、9.19%。

巧不巧?三家民企股东加起来32.59%,正好低于公司法33.4%的一票否决权。

这波操作看得我啊……

搞公司法这么多年,股东之间打来打去出什么邪招歪招都有。但股东被打得这么憋屈的,还头一次见。

为啥?公司法是个私法,讲究的是个平等、自治。公司股东之间地位平等,实力大体相当,掐来掐去,手段也不能太出格。到了法院,司法也很谦抑,看你们章程怎么写的,看程序合不合法合不合规,绝不会随意介入实体判断。商归商,法归法,这世界自有其运行规律。

等比例增资权和优先购买权,也是股东防稀释的最核心权利。毕竟股权比例,决定了分红,决定了价值,决定了表决权和控制权。这项轻易不能动的权益,如果平等对弈,谁都不容易有胜算。

但问题在于,这个事件里,掺杂了行政权。

行政权出手,限制了民营股东的权利。然后国资股东开会,表决,引进新股东,增资。民营股东就从“控股”,到连一票否决权的地位都不保,股权价值也极大贬损。

这不禁就要问,行政权在这里出手,以及出手的这个力度,是否合理呢?

江平老校长有一句名言:私权利,法无禁止即可为;公权力,法无授权不可为。

意即,私法,讲究一个自由。公法,讲究一个法定。这是在活力与秩序中,最平衡的游戏规则。

金融监管,风险化解,可以理解。但任何限制权利、褫夺财产的行为,都须有法律的明文授权。

我去查了一下同样被监管作为处罚依据的《银行业监督管理法》第三十七条:

银行业金融机构违反审慎经营规则的,国务院银行业监督管理机构或者其省一级派出机构应当责令限期改正;逾 期未改正的,或者其行为严重危及该银行业金融机构的稳健运行、损害存款人和其他客户合法权益的,经国务院银行业监督管理机构或者其省一级派出机构负责人批准,可以区别情形,采取下列措施:(四)责令控股股东转让股权或者限制有关股东的权利;……。

按照这条规定,限制金融机构股东权利,是有前提的:

一种情形是,金融机构违反审慎经营规则,逾 期未改正的。

是“金融机构”违反规则,不是指股东哦。那么长安信托有无违反审慎经营规则,是不是得有真凭实据呢?还有“逾 期未改正”,妈呀,给你2个工作日整改,改不了就是“逾 期”。

第二种情形是,其行为严重危及该银行业金融机构的稳健运行、损害存款人和其他客户合法权益的。

假设长安信托的民营股东存在一致行动人关系,没有及时披露,是否就“严重危及金融机构的稳健运行、损害存款人和其他客户合法权益”呢?

长安信托并没有发生严重风险,监管要求增资,股东也一致同意。民营资本略多于国资的结构,也是长安信托混改后维持了二十年的局面。

由老股东增资,还是新股东增资,只会影响内部治理结构的变化,影响不了风险的化解。资产评估拦腰砍,倒是让风险增高一筹。股东之间闹矛盾造成僵局,再让风险增高一筹。

这就让人糊涂了,行政出手的目的究竟为何?在这里是否又实现了?

维持金融秩序,化解风险,增资可达到目的。

如果想惩戒不合规股东,那么整改,让其合规,又并不给人期限。

如果希望改变股权格局,让国资多于民资,那这就是个纯公司法问题。公司里面,不分国资民营,股东之间平等。谁想多要,谈啊,买啊,商量啊,哪怕吵吵架扯扯皮博弈博弈也OK啊。实在搞不定了上法院也行啊,法院按照私法的原则裁。

何谓市场经济?按照市场规律,由市场定夺。行政干预是有度的。

当一种平等关系被大幅打破,当一种财产权利被大幅贬损,当一种游戏规则出现极端异化时,就不禁想问:为什么?

总得有个说得过去的理由。

2024-12-22 15:54:10

2024-12-20 17:06:08

2024-12-20 15:36:14

2024-12-20 11:24:07

2024-12-20 09:57:11